今日は決算業務シリーズの第二弾、「預金」勘定についてです。

預金はどんな企業でも必ずあると思いますので、現金と同様、超基本的ながら最初に合わせておくべき大事な勘定科目になります。

なお、本記事で預金と言っている時は「普通預金」のことを指します。

預金勘定のポイント

現金同様、実際の残高と会計上の残高を合わせる

預金勘定も基本的には現金と同じような位置づけの勘定科目になります。

つまり、貸借対照表の流動資産に属する勘定科目で、発生主義会計と並行して入出金が日々記帳され、基本的には実際の預金の入出金・残高が常に会計と一致している状態にあります。

決算業務においても、実際の預金残高と会計上の預金残高を合わせる必要があるので、残高を合わせるという意味では日常経理の延長線上にあるといえます。

期末残高がもし一致していないのであれば、それは日常経理にさかのぼって差異の原因を追求していく作業が必要になります。

外貨預金は期末為替レートで換算する

預金の場合は、外貨預金を有している企業も多いかと思います。

外貨預金については、期末の為替レートで換算して評価替えする必要があります。

ここで評価替えした際の評価損益は為替差損益として会社の損益(=税務上の所得)に影響してきます。

金額が小さい場合でも、基本的には期末為替レートで換算する必要がありますので、めんどくさがらずにやりましょうね。

預金残高を合わせる方法と注意点

通帳・ネットバンキングの残高と合わせる

現金の場合は実際に現物があるので数えて残高を確認しますが、預金の場合は実際に数えることはできないので、通帳やネットバンキング上での残高照会などで実際の残高を確認することになります。

通帳が未記帳なのであれば、このタイミングでまとめて記帳しておきましょう。

ネットバンキングがあるのであれば、そちらで確認した方が簡単です。

具体的には、口座毎に通帳やネットバンキングで期末時点での残高を確認して、すべての口座が一致しているかどうか確認します。

口座の数が少ない場合には目視で確認する程度で十分ですが、口座数が多い場合には補助科目で管理していればその一覧表、特になければ口座毎にまとめた一覧表を作成し、口座ごとに一致していることを確認したことが分かる一覧表を作成しておくと、後で振り返りが簡単になります。

残高が合わない場合は適宜修正する

残高が合わない=仕訳の計上漏れ、仕訳の誤計上ということになります。

- 仕訳の計上漏れ → 漏れている仕訳を特定して、その仕訳を計上する。

- 仕訳の誤計上 → 誤っている仕訳を特定して、その仕訳を修正する。

いずれの場合においても、まずはどの入出金取引が影響しているかの特定が必要になります。

そのため、差異金額を把握したら、差異が生じているタイミング(何月何日時点でズレたか)や、金額でどの入出金取引が差異となっているかを特定しましょう!

差異となっている入出金が特定出来たら、その仕訳を計上、若しくは修正して、残高を合わせることが出来ます。

普通預金以外も基本的には同じ

預金勘定には、普通預金の他、当座預金、定期預金、通知預金、別段預金、外貨預金などの様々な預金があります。

これら預金は、内容によって差異が生じる原因は異なりますが、銀行残高と合わせるという意味では基本的には同じです。

ただし、当座預金の場合は小切手や手形がどのような状態にあるかによって、修正が必要となるケースと不要となるケースがあるなど、ちょっと複雑になるので、その点は要注意です。

<修正が必要となるもの>

- 連絡未通知→銀行側で処理されているのに当社に連絡が来ていなかった

- 未渡(みわたし)小切手→作成済みの小切手を相手側にまだ渡していなかった

<修正が不要なもの>

- 時間外預入→銀行の営業時間外で入出金の反映が翌日となった

- 未取付(みとりつけ)小切手→振り出し済みの小切手を先方がまだ銀行に呈示していない

- 未取立(みとりたて)小切手→銀行に預けた小切手について、まだ先方への代金取立が行われていない

外貨預金を期末為替レートで換算する方法と注意点

期末為替レートで評価しないといけない理由

会計上は、外貨預金は期末日時点での為替レートで換算することが求められています。(「外貨建取引等会計処理基準」一の2(1)②)

税務上は、発生時の為替レートで換算する方法(発生時換算法)と期末日時点での為替レートで換算する方法(期末時換算法)の2つから選択適用することが出来ますが、特に選択していなかった場合は、期末時換算法で処理することとなります。

一般的には、税務も会計に合わせて期末時換算法で処理している会社が多いかと思います。

期末為替レートの取り方

為替レートは一般的に(TTM)という買い側と売り側の平均レートを使う会社が多いです。

為替レートは、銀行等が公表している為替レートを使うのが簡単です。

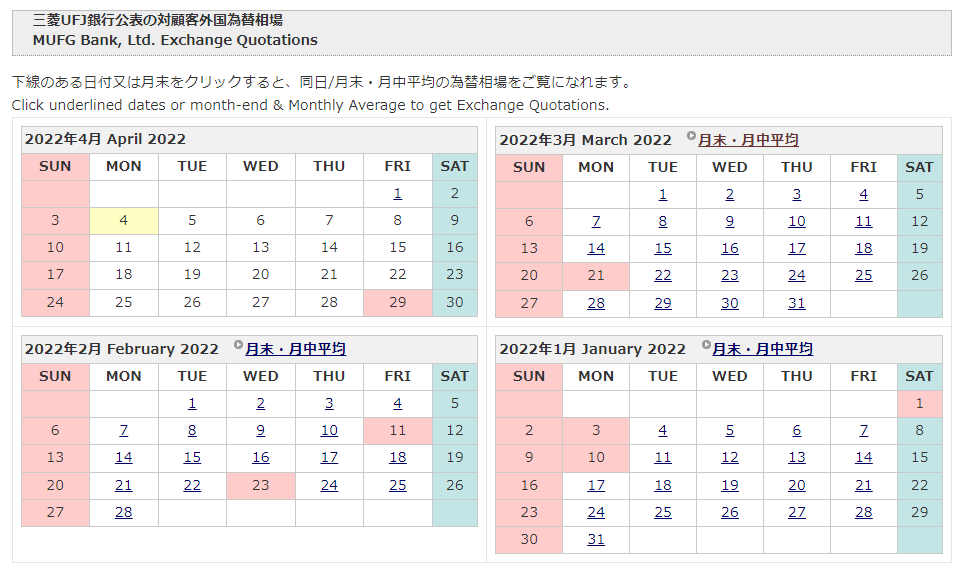

例えば、三菱UFJリサーチ&コンサルティングが公表しているサイトでは、下記のように日付ごとの為替レートが公表されているので、任意の日付をクリックすることで、その日の為替レートが分かります。

例えば、上記で3月31日を選択すると、

上記のように米ドルのTTS(売り側)とTTM(買い側)の為替レートが公表されているので、これらレートの平均値122.39円/1米ドル(=(123.39+121.39)÷2)が3月31日のTTMになります。

期末換算時の仕訳

期末換算時の仕訳レートを具体例で示します。

【具体例】

1万米ドル(取得時レート@100円)を取得。期末に米ドルレートが@120円となった。

→預金 200,000円/為替差益 200,000円

→為替差益は営業外収益となります。

1万米ドル(取得時レート@100円)を取得。期末に米ドルレートが@90円となった。

→為替差損 100,000円/預金 100,000円

→為替差損は営業外費用となります。

前期末から保有している外貨預金の場合は、前期末時の為替レートと当期末時の為替レートとの比較になります。

まとめ

預金は決算業務的な難しさはさほどありませんが、金額的にも多額で処理漏れや誤計上などがあると、損益に大きな影響を与える場合もあるので、決算業務がスタートしたらまずは預金残高を合わせておくとよいでしょう。

外貨預金がある場合には、期末為替レートで換算することもお忘れなく!