法人が青色申告を行うために提出が必須となる、「青色申告の承認申請書」の書き方と提出方法を解説します。

法人が青色申告をすることの意味

法人は青色申告をすることによって、例えば下記メリットが得られます。

①欠損金の繰越控除

→過去の欠損金(損失)を9年~10年にわたって繰越可能。その間に所得が発生すれば、当該欠損金と相殺され、結果的に節税となる。

②欠損金の繰戻還付

→当期に発生した欠損金(損失)を前期の所得と相殺して、前期に発生した法人税額の還付を受けることが出来る。(対象は中小企業等)

③30万円未満の減価償却資産を一括費用化

→取得価額が30万円未満の減価償却資産を一括で損金に出来る(対象は中小企業者等、年間300万円まで)

青色申告の承認申請書を提出することにより、上記のような税制メリットが得られます。

青色申告承認申請書の書き方と提出方法

様式・提出方法

様式はこちらの国税庁HPにPDFが掲載されているので、印刷して手書きで作成することができます。

e-Taxで提出することも出来るので、利用者識別番号の取得など電子申告を出来る環境があるのであれば、e-Taxがオススメです。

税理士が作業する場合には、基本的に税務ソフトなどを使って電子申告するケースが多いかと思います。

提出は、紙の場合は所轄税務署への持参、又は郵送により提出できます。

紙提出の場合は、必ずご自身の控え用にもう1部作成して提出しましょう。郵送の場合は、控え用1部と返信用封筒を添えて、「控えがほしい旨」の送付状などを入れておけば、受領印を押して控えを返送してくれます。

書き方

国税庁HPに掲載されている様式に基づいて、具体的な書き方を解説します。

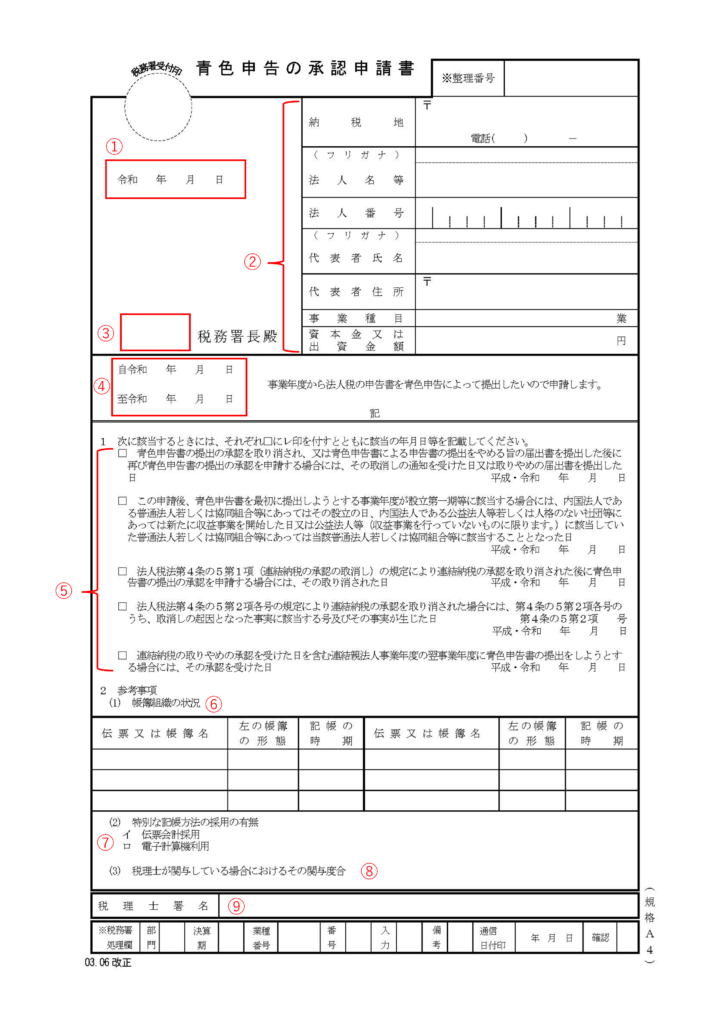

①提出年月日

提出年月日を記載します。提出期限(後述)に間に合っているかどうかを確認しておきましょう。右上の「※整理番号」は空欄のままとします。

②法人の基本情報

納税地は基本的に本店所在地です。登記簿などを参照しながら正確に記載しましょう。法人番号はこちらから検索できます。

③提出税務署

所轄税務署を記載します。所轄税務署は本店所在地を所轄する税務署のことで、こちらから検索できます。

④承認を受ける最初の事業年度

承認を受けようとする事業年度(会計期間)を記載します。翌事業年度から青色申告としたい場合には翌事業年度を、新たに設立した法人の場合は会社設立日から当事業年度末までの期間を記載します。

⑤特殊な状況の該当の有無(新設法人など)

該当する状況がある場合にはチェックを入れます。新たに設立した法人の場合は、2つ目の□にチェックを入れて、右下の年月日に会社設立日を記載します。

⑥帳簿組織の状況

会社で使っている(使う予定の)会計帳簿について、名前・形態・記帳の時期を記載します。例えば、以下のように記載します。(私が提出する場合は、いつもこのパターンです)

- 伝票又は帳簿名:総勘定元帳

- 左の帳簿の形態:会計ソフト

- 記帳の時期:随時

⑦特殊な記帳方法

会計ソフトを使っている場合には、「ロ 電子計算機利用」に該当するため、「ロ」を〇で囲みます。

⑧税理士の関与

会社経理に税理士が関与している場合には、その関与度合いを記載します。例えば、記帳代行から決算申告まですべて税理士に委任している場合には、「総勘定元帳の記載から一切の事務」などと記載します。

⑨税理士署名

この申請書を税理士が作成する場合には、ここに税理士が署名することになります。

提出期限【前事業年度末or設立後3か月以内】

青色申告の承認申請書は、提出期限が決まっているので注意しましょう。

すでに設立している法人の場合は、青色申告を行う事業年度の開始の日の前日までとなり、新たに設立した法人の場合は、設立の日以後3月以内(その事業年度が3か月以内に終了する場合は終了する日まで)となります。

決算間際になって青色申告をしようと思っても、提出期限は過ぎている可能性もありますでの、早め早めの対応が必要です。

新たに法人を設立した場合には、出し忘れることのないように、法人設立後すぐに提出するようにしましょう。

まとめ

青色申告の承認申請書を提出することで、青色申告による様々な税制メリットが得られます。

書き方自体はそこまで難しくありませんが、提出期限が決まっているので、出し忘れ(遅れ)がないように注意して、対応するようにしましょう。