マネーフォワードクラウド会計の「対象外」の使い方と注意点を解説します。主に個人事業主の方を対象にした記事になります。

「対象外」の使い方

「対象外」とは?どのような場合に使うのか

「対象外」は自動連携でデータを取得したものの、会計データに反映させたくない場合に使います。具体的な利用シーンとしては、取得したデータが事業とは関係ないプライベート目的の利用データだった場合などです。

「対象外」にするやり方

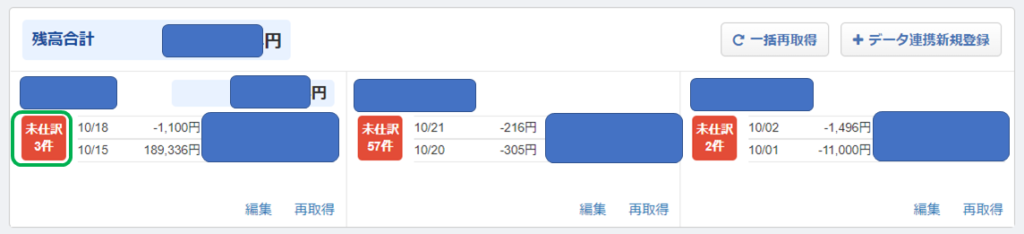

下の画像は「対象外」にする前のホーム画面です。今回は緑枠の「未仕訳3件」のうち1件を「対象外」にしてみようと思います。まず緑枠内の「未仕訳3件」の赤いボタンを押します。

すると次の画面になります。この3件のうち、一番下の緑枠をしている取引がプライベート目的の支出だったと仮定して、この取引を「対象外」にしてみます。この行の一番右の「対象外」というボタンを押せば自動連携で取得したデータ一覧から除外されます。

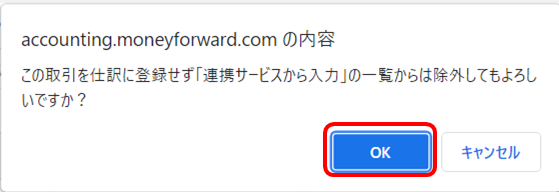

実際に「対象外」を押してみると、次の画面になりますので「OK」を押します。

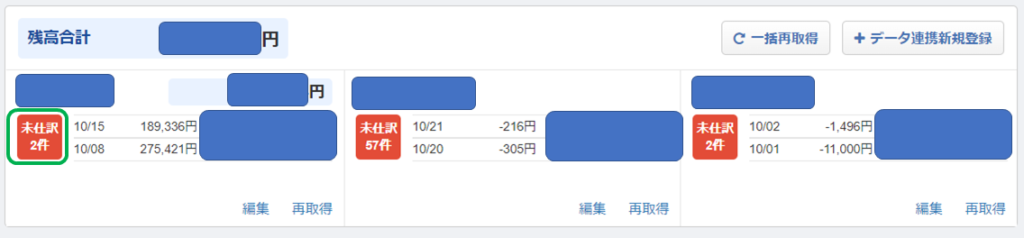

すると、先ほどの緑枠をしていた取引が除外されます。これで「対象外」の作業は完了です。

参考までに一番最初のホーム画面を見てみると、緑枠内の未仕訳の数字が最初は3件でしたが、2件に減っていることが分かります。

「対象外」にしたデータをもとに戻したい場合

この「対象外」は「明細一覧」の画面から簡単に元に戻すこともできます。マネーフォワードクラウドの公式サイトに「明細一覧」への直リンクが張られていますのでこちらから飛ぶのが早いかと思います。

上記の「明細一覧」の直リンクから飛ぶと次の画面になります。緑枠をしている取引が先ほど「対象外」にした取引です。こちらの赤枠の「対象外を解除」を押すと、「対象外」を押す前の状態に戻ります。

「対象外」の注意点

残高のズレに注意

「対象外」の使い方には注意が必要です。「対象外」を使うと、実際のお金としては動きがあるのに、会計上はその取引がなかったものとなるため、実際のお金の動きと会計上のお金の動きが合わないという問題が生じます。

前提:実際の預金残高は100万円。この100万円は先ほどの未仕訳3件の入出金が反映された後の状態。

このときに、1,100円の預金の出金を消すと(「対象外」にすると)、実際は残高100万円なのに、会計上は1,001,100円(100万円+1,100円)となり、会計上の残高が実際の残高よりも1,100円多くなってしまいます。

残高がズレたときの弊害【重要】

会計上の残高と実際の残高がズレた場合には、以下のような弊害があります。

- 会計データが複雑化し、経理業務が難航する。

- 青色申告の要件となる正規の簿記の原則を満たさない可能性がある。

- 税務調査が入った場合に余計な説明を求められる可能性がある。

それぞれもう少し説明します。

今回ご説明しているような1件だけとか単純な場合は大丈夫です。自分もちゃんと覚えているでしょうし。しかし、このような対象外を何回もしていると、いざズレの原因を調べようと思っでも、かなり作業は難航する可能性があります。

例えば、クレジットカードと引き落とし口座を両方とも紐づけているような場合に、クレジットで1件対象外にしたとします。その月は問題ないですが、この対象外にした取引の引き落としのタイミングではこの金額も含まれて引き落としがされます。そうすると、会計上のカード未払金の残高よりも多くの金額が引き落とされて、カード未払金がマイナス残になってしまいます。こういった事象の積み重ねで、もはや何が合っているのかよくわからない状態になってしまう恐れもあるのです。

青色申告で55万円控除(一定の場合を満たせば65万円控除)を受けるためには、正規の簿記の原則に従い、ちゃんと経理する必要があります。そして、確定申告時には預金残高やカードの未払金残高も含む貸借対照表の提出も必要になります。

このときに、ちゃんと事業上の預金残高やカードの未払金残高となっていない場合には、税務署から問題視される可能性もあります。個人的には納税額に影響がなければ大きな問題にはならない(見逃してもらえる)と思いますが、それでもあまりにずさんな経理をしていれば、最悪青色申告を取り消されても文句は言えないと思います。

税務調査では、売上の過少計上や経費の過大計上など、色々調べられます。もちろん預金通帳やカードの利用明細なども調査されますので、実際の残高と会計上の残高がズレていれば説明を求められることでしょう。もし私が調査官であれば、売上隠しや経費の架空計上などを疑ってしっかりと調査します。そこで、ちゃんと答えられなければ、過少申告加算税などのペナルティーにまで発展してしまう可能性もあります。

少し大げさかもしれませんが、残高がズレるということは色々な弊害があるということです。

このような状態にならないためには、そもそも事業上のお金とプライベートのお金をきっちり分けることが大切です。例えば、事業口座の利用は生活費を引き出すだけにして、それ以外ではカードも含めてプライベート目的では使わないようにすると、シンプルでよいと思います。

事業専用の銀行口座を開設するメリットはこちらの記事でも解説しています。

プライベートの入出金が含まれていた場合のおすすめの対処方法

プライベート目的のデータが含まれていた場合の正しい対処法としては、事業とプライベートとの間のやり取りを示す「事業主貸」や「事業主借」で仕訳を計上することです。今回の例でいえば、下記の仕訳になります。事業のお金をプライベート目的で支出したということで、「事業主貸」で仕訳を計上します。

| 借方科目 | 借方金額 | 貸方科目 | 貸方金額 |

|---|---|---|---|

| 事業主貸 | 1,100円 | 預金 | 1,100円 |

この方法によれば、プライベート目的で支出した1,100円を事業の損益に反映させず、かつ会計上の預金残高と実際の預金残高も一致した状態となります。

まとめ(「対象外」は極力使わない)

「対象外」を多用すると、会計データを正しく保持することが難しくなってしまうので、「対象外」は極力使わない方がよいでしょう。ちょっと手間ですが、事業主貸や事業主借でちゃんと仕訳を計上することをおススメします。

ちなみにもう少し改善するとすれば、事業専用の銀行口座やクレジットカードを作って、そもそもプライベート目的の利用がほとんど発生しないような仕組みにするともっと経理が楽になるのでおススメです。