個人で事業を始める場合には税務署に開業届の提出が必要となります。

開業届は提出しなくても特段罰則等はありませんが、青色申告をする場合には提出が必須となります。また、個人で事業を進める場合には開業届が必要になる場面も多く、非常に大切な書類になります。

今回は開業届の基礎知識や書き方、提出方法について詳しく解説します。

開業届とは?

開業届の概要

開業届とは、事業等を始めた場合に税務署に提出が必要となる書類のことです。具体的には、以下に当てはまる事実が生じた場合に、その事実があった日から1月以内に提出することが求められています。

- 新たに事業を開始したとき

- 事業用の事務所・事業所を新設、増設、移転、廃止したとき

- 事業を廃止したとき

提出期限が1か月以内と定められていますが、提出が遅れても罰則等はありません。

しかし、青色申告の適用を受けるために必要となる青色申告承認申請書の提出については、事業等の開始の日から2か月以内と明記されているため、開業届の提出はいつでもOKと考えて、青色申告承認申請書の提出まで提出期限を過ぎてしまわないように注意が必要です。

開業届は個人事業主であることを証明する書類

開業届は青色申告のためだけなく、個人で事業を進めていくうえでも重要な書類になります。例えば、開業届は以下のような場面で必要になってきます。

- 個人事業主としての銀行口座を開設をする場合

- 店舗やオフィスの賃貸契約を結ぶ場合

- 法人カード(クレジットカード)を作成する場合

そのため、開業届は「個人事業主として事業を行っている」ことを証明する大事な書類であるといえます。

開業届の手続・提出方法

開業届は自分の納税地を所轄する税務署に提出します。自分の納税地を所轄する税務署はこちらの「税務署の所在地などを知りたい方」から簡単に調べることができます。

開業等の事実から1か月以内と定められているので、忘れないうちに提出するようにしましょう。

また、青色申告の適用を受けるために必要となる青色申告承認申請書も、事業開始後2か月以内という期限があるので、青色申告をする予定の方は青色申告承認申請書も合わせて提出しておくことをおススメします。

提出方法は、直接持参、郵送、e-Taxの3つがあります。提出すると原本は返ってこなくなるので、必ず控えとしてもう1部作成しておきましょう。郵送提出の場合は、控え1部と返信用封筒を同封すれば、受領印を押して返送してくれます。

書式フォーマットはこちらの「個人事業の開業届出・廃業届出等手続」からPDFでダウンロードできます。

このPDFは自分のPC等に保存することで、直接編集でき、控えも同時に作成できるという便利機能付きなので、そのような環境にある方はPCでPDFに直接入力するやり方が簡単です。入力が完了したら、印刷して提出という流れになります。

開業届の書き方

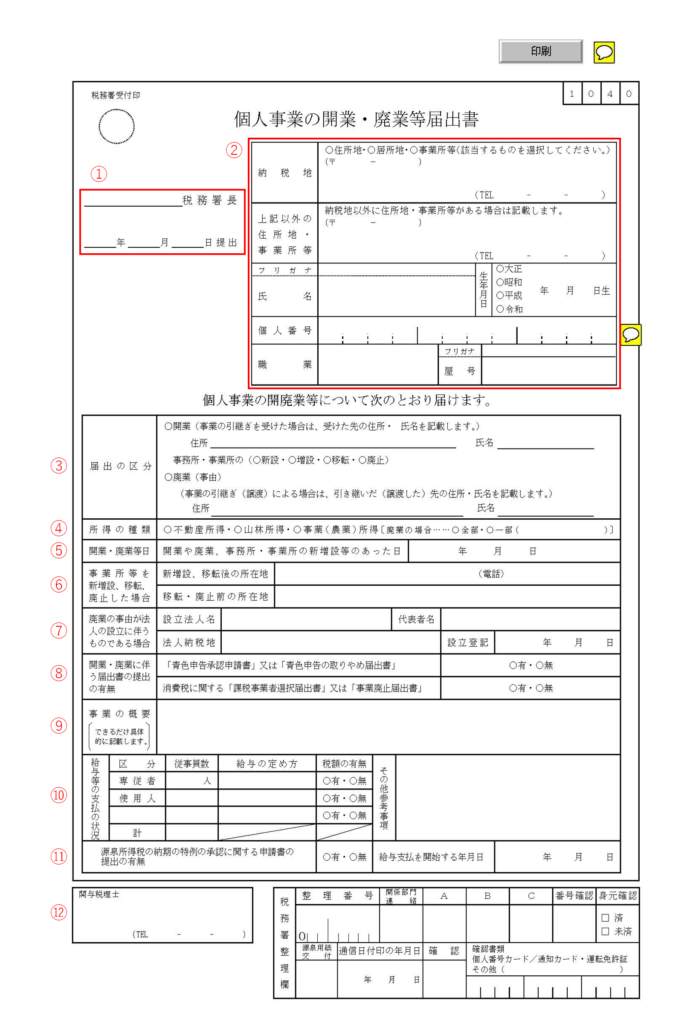

それでは、実際に開業届の書き方をご説明します。下記は国税庁HPからダウンロードしたフォーマットになります。赤字番号や赤枠の入力が必要となりますので、それぞれ個別にご説明します。

①提出先/提出日

自分の納税地を所轄する税務署名と提出日を記載します。 自分の納税地を所轄する税務署はこちらの「税務署の所在地などを知りたい方」から簡単に調べることができます。

②現在の情報

現在の情報を記載します。「上記以外の住所地・事業所等」や「屋号」など該当ない項目は空欄で問題ありません。

職業欄については、記載の仕方に特に決まりはありませんので、「美容院経営」「パン屋経営」「経営コンサルタント」「プログラマー」「イラストレーター」など具体的な職業名を記載します。

なお、ここの記載によって、個人事業税が課税されるかどうか、課税される場合の個人事業税率に影響があるため注意が必要です。そのため、職業欄の記載に当たっては、予め個人事業税が課税される法定業種や税率を確認しておくとよいでしょう。これらの情報は各都道府県の税金に関するページに掲載されています。東京都の場合は、こちらのページに掲載されています。

③届出の区分

新規開業であれば、「開業」と事務所・事業所の「新設」にチェックをします。住所と氏名は事業の引継ぎを受けた場合に記載が必要になる項目なので、新規開業であれば空欄で問題ありません。

④所得の種類

不動産所得、山林所得以外の事業であれば、「事業所得」にチェックをします。

⑤開業・廃業等日

開業等をした日を記載します。開業日に関する明確な定義はないため、自分が開業したと認識した日や提出日などを記載するとよいでしょう。なお、注意点としては、開業届は開業等をした日から1か月以内、青色申告承認申請書は開業等をした日から2か月以内という期限があるため、それを超えないような開業日にしましょう。

⑥事業所等を新増設、移転、廃止した場合

新規開業の場合は記載不要です。

⑦廃業の事由が法人の設立に伴うものである場合

新規開業の場合は記載不要です。

⑧開業・廃業に伴う届出書の提出の有無

すでに提出している書類や同時に申請する書類がある場合は、該当の書類欄の「有」にチェックをします。該当なければいずれも「無」にチェックをします。

⑨事業の概要

行う予定の事業の内容を簡潔に記載します。ここの記載の仕方に特に決まりはありません。私の場合は「会計監査、会計コンサルティング、記帳代行、会計相談など」と記載しました。

⑩給与等の支払いの状況

親族等(専従者)やその他の従業員(使用人)を雇う予定がある場合は、それぞれ下記を記載します。従業員を雇う予定がない場合は、空欄のままで、それぞれ「無」にチェックをします。

・従事員数:雇う予定の人数

・給与の決め方:時給、日給、月給などの給与の決め方

・税額の有無:給与を払う場合には、基本的には源泉徴収が必要になってくるので「有」にチェックします。

⑪源泉所得税の納期の特例の承認に関する申請書の提出の有無/給与支払いを開始する年月日

源泉所得税は、原則として徴収した日の翌月10日が納期限となっていますが、給与の支給人員が常時10人未満である場合、年2回にまとめて納付することができます。その申請書を提出する場合には「有」にチェックします。従業員を雇う予定がない場合は「無」にチェックをします。

給与支払いを開始する年月日は、最初に到来する給与の支払いの予定日を記載します。すでに支給済みの場合は、最初の支給日を記載します。

⑫関与税理士

関与税理士がいる場合は、名称と連絡先を記載します。

開業届の提出も忘れずに

以上、開業届についての基礎知識や書き方・提出方法についての解説でした。

開業届は単純に提出が必要な書類ということもありますが、実際に個人で事業を行っていく際には様々な場面で必要になってくる大事な書類でもあります。

開業届の作成や提出自体はそこまで難しくはないので、青色申告承認申請書と合わせてちゃんと期限内に対応するようにしましょう。